Jak skonsolidować chwilówki będąc zadłużonym?

23 kwietnia 2024

Jak skonsolidować chwilówki będąc zadłużonym? To pytanie nurtuje wielu osób borykających się z nagromadzonymi krótkoterminowymi zobowiązaniami. Choć proces...

ODDZIAŁY PARTNERSKIE

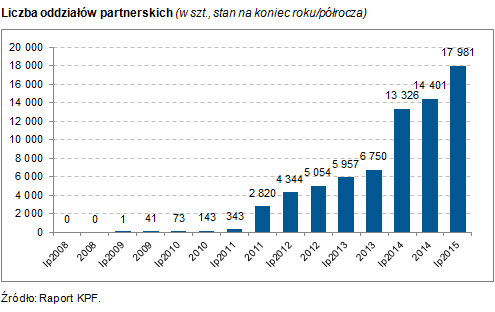

Liczba oddziałów partnerskich, poprzez które instytucje pożyczkowe sprzedają swoje produkty, notowała systematyczny wzrost w całym okresie analizy, jakkolwiek z bardzo zróżnicowaną dynamiką. Warto zauważyć, że w 2008 roku praktycznie w ogóle nie korzystano z tego kanału dystrybucji, w kolejnych 3 latach liczba takich oddziałów wynosiła maksymalnie kilkaset. Już w 2011 roku osiągnęła prawie 3 tys. punktów partnerskich. W stosunku do tego okresu, już na koniec 2014 roku, ich liczebność wzrosła prawie 4-krotnie. I półrocze 2015 roku to kolejny rekord liczby oddziałów partnerskich w sieci dystrybucji - prawie 18 tys. Tak dynamiczny rozwój potwierdza rosnącą koniunkturę na rynku pożyczek niebankowych. Jednocześnie wskazuje na utrzymującą się, daleko posuniętą ostrożność menedżerów sektora instytucji pożyczkowych, dokonujących wyboru lekkiej struktury sprzedaży.

- Takie podejście wydaje się być jednocześnie bardzo racjonalne z punktu widzenia zachowania wysokiej efektywności prowadzonej działalności gospodarczej i efektywności w dotarciu do nowych grup klientów - bez nadmiernych nakładów na promocję danej marki. Z tego powodu można również przewidywać wzrost sektora poprzez formułę franszyzy, której popularność w sektorze instytucji pożyczkowych silnie wzrosła w ostatnich latach – ocenia Andrzej Roter, Dyrektor Generalny KPF.

ODDZIAŁY PARTNERSKIE

Liczba oddziałów partnerskich, poprzez które instytucje pożyczkowe sprzedają swoje produkty, notowała systematyczny wzrost w całym okresie analizy, jakkolwiek z bardzo zróżnicowaną dynamiką. Warto zauważyć, że w 2008 roku praktycznie w ogóle nie korzystano z tego kanału dystrybucji, w kolejnych 3 latach liczba takich oddziałów wynosiła maksymalnie kilkaset. Już w 2011 roku osiągnęła prawie 3 tys. punktów partnerskich. W stosunku do tego okresu, już na koniec 2014 roku, ich liczebność wzrosła prawie 4-krotnie. I półrocze 2015 roku to kolejny rekord liczby oddziałów partnerskich w sieci dystrybucji - prawie 18 tys. Tak dynamiczny rozwój potwierdza rosnącą koniunkturę na rynku pożyczek niebankowych. Jednocześnie wskazuje na utrzymującą się, daleko posuniętą ostrożność menedżerów sektora instytucji pożyczkowych, dokonujących wyboru lekkiej struktury sprzedaży.

- Takie podejście wydaje się być jednocześnie bardzo racjonalne z punktu widzenia zachowania wysokiej efektywności prowadzonej działalności gospodarczej i efektywności w dotarciu do nowych grup klientów - bez nadmiernych nakładów na promocję danej marki. Z tego powodu można również przewidywać wzrost sektora poprzez formułę franszyzy, której popularność w sektorze instytucji pożyczkowych silnie wzrosła w ostatnich latach – ocenia Andrzej Roter, Dyrektor Generalny KPF.

WIELKOŚĆ ZATRUDNIENIA

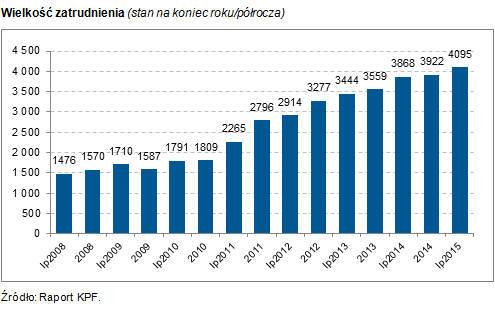

Zatrudnienie w firmach objętych badaniem rosło w analizowanym okresie prawie w każdym kolejnym półroczu. Spadek odnotowano jedynie w połowie 2009 roku, co odzwierciedlało obawy menedżerów sektora instytucji pożyczkowych o sytuację na rynku consumer finance po wybuchu kryzysu finansowego na świecie i pojawiających się oznak pogorszenia się koniunktury gospodarczej i perspektyw rynku kredytowego w Polsce. W okresie prowadzonej analizy, to jest od I półrocza 2008 roku liczba zatrudnionych w grupie instytucji pożyczkowych, Członków KPF wzrosła o 177% i w I połowie 2015 roku przekroczyła 4 tysiące osób. Pomimo wysokiej i pozytywnej dynamiki zmian w obszarze zatrudnienia, warto zauważyć, że ogólna liczba zatrudnionych to nadal zaledwie ułamek zatrudnienia w sektorze bankowym i SKOK.

Przeciętne tempo wzrostu zatrudnienia w analizowanym okresie w ujęciu r/r wynosiło ok. 16%. Należy też zauważyć, iż od 2011 roku, w którym zaobserwowano najwyższy wzrost zatrudnienia, obserwuje się spadek dynamiki zmian w średnim okresie – zmiana w ciągu ostatniego półrocza była na poziomie 4,4%, a w ciągu całego ostatniego roku (I półrocze 2015 względem I półrocza 2014) wyniosła 5,9%. To prawdopodobnie efekt rozwoju rynku i dystrybucji online oraz pośrednictwa finansowego, których udział w sprzedaży produktów pożyczkowych systematycznie rośnie. Antycypowanie negatywnych zmian rynkowych, jako wynik nowych restrykcyjnych przepisów limitujących koszty kredytu może hamować dynamikę wzrostu zatrudnienia w branży.

- Warto zauważyć całkowicie nową cechę rynku, jaką jest rosnąca rola nowego segmentu usług pośrednictwa, jakim są tzw. porównywarki, z nowymi liderami takimi jak Direct.Money.pl, Sfera-Finansów.pl czy sowafinansowa.pl. Dzięki temu segmentowi usług może zostać zachowana wysoka efektywność kosztowa sprzedaży kredytów konsumenckich i dotarcia do klientów z młodszych grup wiekowych, zżytych z komputeremczy tabletem. To ta grupa klientów jest też najbardziej świadoma wydawałoby się oczywistych pożytków korzystania z porównywarek – wybór najkorzystniejszej oferty i sprawdzonych, rzetelnych firm. To one mogą niebawem silnie moderować relacje pomiędzy stroną popytu i podaży pożyczek niebankowych – podsumowuje Andrzej Roter, Dyrektor Generalny KPF.

- Porównywarki internetowe wpływają na rozwój branży - co bezpośrednio przekłada się na wzrost zatrudnienia w tym sektorze - m.in. dzięki temu, że skracają proces podejmowania decyzji. Użytkownik nie musi samodzielnie gromadzić informacji ze stron internetowych różnych firm pożyczkowych. Skuteczna porównywarka dostarcza interesujące go dane dotyczące parametrów pożyczki, takie jak okres i kwota pożyczki oraz jej koszt umożliwiając dokonanie wyboru optymalnego rozwiązania. Informują również o aktualnych promocjach, z których może skorzystać klient i dają możliwość zawnioskowania o wybrany produkt. Wszystko to użytkownik może zrealizować z dogodnego dla siebie miejsca i w dowolnym momencie - mówi Konrad Pluciński, Manager ds. Komunikacji i Rozwoju Produktów Finansowych w direct.money.pl.

WIELKOŚĆ ZATRUDNIENIA

Zatrudnienie w firmach objętych badaniem rosło w analizowanym okresie prawie w każdym kolejnym półroczu. Spadek odnotowano jedynie w połowie 2009 roku, co odzwierciedlało obawy menedżerów sektora instytucji pożyczkowych o sytuację na rynku consumer finance po wybuchu kryzysu finansowego na świecie i pojawiających się oznak pogorszenia się koniunktury gospodarczej i perspektyw rynku kredytowego w Polsce. W okresie prowadzonej analizy, to jest od I półrocza 2008 roku liczba zatrudnionych w grupie instytucji pożyczkowych, Członków KPF wzrosła o 177% i w I połowie 2015 roku przekroczyła 4 tysiące osób. Pomimo wysokiej i pozytywnej dynamiki zmian w obszarze zatrudnienia, warto zauważyć, że ogólna liczba zatrudnionych to nadal zaledwie ułamek zatrudnienia w sektorze bankowym i SKOK.

Przeciętne tempo wzrostu zatrudnienia w analizowanym okresie w ujęciu r/r wynosiło ok. 16%. Należy też zauważyć, iż od 2011 roku, w którym zaobserwowano najwyższy wzrost zatrudnienia, obserwuje się spadek dynamiki zmian w średnim okresie – zmiana w ciągu ostatniego półrocza była na poziomie 4,4%, a w ciągu całego ostatniego roku (I półrocze 2015 względem I półrocza 2014) wyniosła 5,9%. To prawdopodobnie efekt rozwoju rynku i dystrybucji online oraz pośrednictwa finansowego, których udział w sprzedaży produktów pożyczkowych systematycznie rośnie. Antycypowanie negatywnych zmian rynkowych, jako wynik nowych restrykcyjnych przepisów limitujących koszty kredytu może hamować dynamikę wzrostu zatrudnienia w branży.

- Warto zauważyć całkowicie nową cechę rynku, jaką jest rosnąca rola nowego segmentu usług pośrednictwa, jakim są tzw. porównywarki, z nowymi liderami takimi jak Direct.Money.pl, Sfera-Finansów.pl czy sowafinansowa.pl. Dzięki temu segmentowi usług może zostać zachowana wysoka efektywność kosztowa sprzedaży kredytów konsumenckich i dotarcia do klientów z młodszych grup wiekowych, zżytych z komputeremczy tabletem. To ta grupa klientów jest też najbardziej świadoma wydawałoby się oczywistych pożytków korzystania z porównywarek – wybór najkorzystniejszej oferty i sprawdzonych, rzetelnych firm. To one mogą niebawem silnie moderować relacje pomiędzy stroną popytu i podaży pożyczek niebankowych – podsumowuje Andrzej Roter, Dyrektor Generalny KPF.

- Porównywarki internetowe wpływają na rozwój branży - co bezpośrednio przekłada się na wzrost zatrudnienia w tym sektorze - m.in. dzięki temu, że skracają proces podejmowania decyzji. Użytkownik nie musi samodzielnie gromadzić informacji ze stron internetowych różnych firm pożyczkowych. Skuteczna porównywarka dostarcza interesujące go dane dotyczące parametrów pożyczki, takie jak okres i kwota pożyczki oraz jej koszt umożliwiając dokonanie wyboru optymalnego rozwiązania. Informują również o aktualnych promocjach, z których może skorzystać klient i dają możliwość zawnioskowania o wybrany produkt. Wszystko to użytkownik może zrealizować z dogodnego dla siebie miejsca i w dowolnym momencie - mówi Konrad Pluciński, Manager ds. Komunikacji i Rozwoju Produktów Finansowych w direct.money.pl.

JAKIE KONSEKWENCJE LIMITU KOSZTU KREDYTU?

Tylko kilka tygodni dzieli sektor instytucji pożyczkowych od wejścia w życie restrykcyjnych przepisów limitujących koszt kredytu. Z całą pewnością przepisy te negatywnie wpłyną na rynek pożyczek pozabankowych. Opracowany na zlecenie KPF imapct assessement tych przepisów wskazywał na możliwe ograniczenie skali udzielanych pożyczek o około 30%.

Zaobserwowane i opisane tendencje, rysujące się na rynku instytucji pożyczkowej w zakresie liczby oddziałów własnych i partnerskich, rosnącej roli sprzedaży on-line i pośrednictwa finansowego oraz co niezwykle istotne rosnącej roli porównywarek może spowodować ograniczenie negatywnych konsekwencji nowych przepisów. Również rosnące wskazania Barometru Consumer Finance, opracowywanego od 2006 roku przez IRG SGH i KPF, które oznaczać mogą zwiększenie popytu i wchodzenie na rynek pożyczkowy konsumentów dotąd nieaktywnych zdają się podtrzymywać względny optymizm. To niezwykle ważne, bowiem obserwując skutki wejścia w życie podobnych przepisów na rynku brytyjskim można i Polsce spodziewać się rozrostu podziemia pożyczkowego. Ryzyko takie jest tym większe w Polsce, że nadzór brytyjski spodziewał się „jedynie” – w porównaniu do negatywnych skutków w Polsce – 7% ograniczenia skali działalności sektora pożyczkowego. Nowy segment usług – porównywarki, ich rosnąca rola i znaczenie w dynamizowaniu sprzedaży oraz utrzymywaniu wysokiej efektywności - pozwolić może na ograniczenie kosztów stałych prowadzenia biznesu pożyczkowego, a w efekcie może pomóc zmitygować negatywne skutki zarówno dla skali działalności legalnych instytucji pożyczkowych w Polsce, jak i ryzyka poszerzenia skali działalności nielegalnych pożyczkodawców.

- Między innymi o konsekwencjach zmian w prawie, będą dyskutowali eksperci i praktycy V Kongresu Sektora Pożyczkowego, największego projektu konferencyjnego tej części konsumenckiego rynku kredytowego. Spodziewamy się około 200 uczestników nie tylko z sektora pożyczkowego, ale również kilku sektorów usług komplementarnych. To duże wydarzenie merytoryczne będzie miało miejsce w Warszawie już w maju br. – powiedział dr Mirosław Bieszki, Doradca Ekonomiczny KPF i Przewodniczący Rady Programowej Kongresu.

KPF

JAKIE KONSEKWENCJE LIMITU KOSZTU KREDYTU?

Tylko kilka tygodni dzieli sektor instytucji pożyczkowych od wejścia w życie restrykcyjnych przepisów limitujących koszt kredytu. Z całą pewnością przepisy te negatywnie wpłyną na rynek pożyczek pozabankowych. Opracowany na zlecenie KPF imapct assessement tych przepisów wskazywał na możliwe ograniczenie skali udzielanych pożyczek o około 30%.

Zaobserwowane i opisane tendencje, rysujące się na rynku instytucji pożyczkowej w zakresie liczby oddziałów własnych i partnerskich, rosnącej roli sprzedaży on-line i pośrednictwa finansowego oraz co niezwykle istotne rosnącej roli porównywarek może spowodować ograniczenie negatywnych konsekwencji nowych przepisów. Również rosnące wskazania Barometru Consumer Finance, opracowywanego od 2006 roku przez IRG SGH i KPF, które oznaczać mogą zwiększenie popytu i wchodzenie na rynek pożyczkowy konsumentów dotąd nieaktywnych zdają się podtrzymywać względny optymizm. To niezwykle ważne, bowiem obserwując skutki wejścia w życie podobnych przepisów na rynku brytyjskim można i Polsce spodziewać się rozrostu podziemia pożyczkowego. Ryzyko takie jest tym większe w Polsce, że nadzór brytyjski spodziewał się „jedynie” – w porównaniu do negatywnych skutków w Polsce – 7% ograniczenia skali działalności sektora pożyczkowego. Nowy segment usług – porównywarki, ich rosnąca rola i znaczenie w dynamizowaniu sprzedaży oraz utrzymywaniu wysokiej efektywności - pozwolić może na ograniczenie kosztów stałych prowadzenia biznesu pożyczkowego, a w efekcie może pomóc zmitygować negatywne skutki zarówno dla skali działalności legalnych instytucji pożyczkowych w Polsce, jak i ryzyka poszerzenia skali działalności nielegalnych pożyczkodawców.

- Między innymi o konsekwencjach zmian w prawie, będą dyskutowali eksperci i praktycy V Kongresu Sektora Pożyczkowego, największego projektu konferencyjnego tej części konsumenckiego rynku kredytowego. Spodziewamy się około 200 uczestników nie tylko z sektora pożyczkowego, ale również kilku sektorów usług komplementarnych. To duże wydarzenie merytoryczne będzie miało miejsce w Warszawie już w maju br. – powiedział dr Mirosław Bieszki, Doradca Ekonomiczny KPF i Przewodniczący Rady Programowej Kongresu.

KPF